Informationen zur neuen EU-Steuerrichtlinie 2021

Liebe Händlerinnen, liebe Händler,

am 1. Juli 2021 werden die Länder der Europäischen Union (EU) eine neue Mehrwertsteuerregelung für den elektronischen Handel („Digitalpaket 2021 der EU”) einführen, die sich auf Ihre Verkäufe von Waren an EU-Verbraucher über Online-Marktplätze und damit auch auf Kaufland.de auswirken werden.

Ziel der Neuregelungen ist es, die Umsatzsteuerregeln zu grenzüberschreitenden E-Commerce-Verkäufen zu modernisieren:

Online-Händlerinnen und -Händler sowie Marktplätze stehen damit vor weitreichenden Änderungen, die die Umstellung von Prozessen und Abrechnungswegen zum 1. Juli 2021 erfordern.

Für die Umstellung am 1. Juli 2021 haben wir im Folgenden die wichtigsten Änderungen für Sie zusammengefasst. Die grundlegenden Abläufe ändern sich für Sie nicht. Wir erbringen für Sie die gleichen Leistungen zu den Ihnen bekannten Konditionen.

- Wer ist von den Änderungen betroffen?

- Was ändert sich ab 1. Juli 2021?

- Was müssen Sie tun?

- Webinar Termine

- Häufig gestellte Fragen

Wir aktualisieren diese Infoseite regelmäßig mit zusätzlichen Informationen.

Wer ist von den Änderungen am 1. Juli 2021 betroffen?

Bitte beachten Sie, dass Sie nur dann von dieser neuen Regelung direkt betroffen sind, wenn eine der folgenden Bedingungen auf Sie zutrifft:

Die Änderungen sind nicht relevant für Sie, wenn Ihr Unternehmenssitz Deutschland ist, Sie keine Waren von außerhalb der EU verschicken und Sie ausschließlich an Kundinnen und Kunden in Deutschland verkaufen.

Was ändert sich ab 1. Juli 2021?

Sollten die Änderung für Sie relevant sein, wird es durch das Digitalpaket 2021 der EU eine Vielzahl an Änderungen für Sie geben, die ab dem 1. Juli 2021 in Kraft treten. Die wesentlichen Änderungen haben wir in einem kurzen Video und im Folgenden im Detail für Sie zusammengefasst:

Wesentliche Änderungen ab dem 1. Juli 2021

1. Kaufland.de gilt in den folgenden Situationen als „Fiktiver Lieferer” und ist verpflichtet, die Umsatzsteuer auf B2C-Warenverkäufe auf Kaufland.de zu ermitteln und abzuführen.

→ Von dieser Änderung sind Sie betroffen, wenn bei Ihnen die folgenden Transaktionen für B2C Verkäufe auf Kaufland.de anfallen:

2. Bestehende Lieferschwellen für den Fernverkauf von Waren innerhalb der EU werden abgeschafft und durch einen neuen EU-weiten Schwellenwert von 10.000 Euro ersetzt. Haben Sie die Lieferschwelle überschritten, werden Sie damit in jedem Mitgliedstaat, in welchem Sie Fernverkäufe tätigen, registrierungspflichtig.

→ Aufgrund von betrieblichen Entscheidungen werden wir Händlerinnen und Händler, die unter die neue Lieferschwelle fallen, genauso behandeln wie diejenigen, die darüber liegen.

3. Einführung des besonderen Meldeverfahrens „One-Stop-Shop“ (OSS), das es Händlerinnen und Händlern ermöglicht, die Umsatzsteuer auf ihre Fernverkäufe in der gesamten EU im Rahmen einer einzigen Umsatzsteueranmeldung zentral abzuführen. So kann eine Registrierung in mehreren Mitgliedstaaten vermieden werden. Unabhängig von dieser Regelung fordert das deutsche Umsatzsteuergesetz in 22f Abs. 1 Nr. 3 die Aufzeichnung einer deutschen Umsatzsteuer-ID für alle Händlerinnen und Händler, die Waren an deutsche Endkundinnen und Endkunden verkaufen.

Eine Ausnahme gilt für Händlerinnen und Händler mit Sitz in der EU, die das OSS-Verfahren nutzen. Das heißt, Sie können entweder eine deutsche Umsatzsteuer-ID und eine deutsche Steuernummer in Ihrem Händler-Account auf Kaufland.de hinterlegen, oder Sie nutzen den OSS und hinterlegen die Umsatzsteuer-ID des Mitgliedstaats, in dem Sie sich im OSS angemeldet haben.

Bitte beachten Sie, dass es sich hierbei um ein Update handelt und wir aktuell auf Hochtouren daran arbeiten, diese Möglichkeiten vor dem 1. Juli 2021 technisch umzusetzen. Die Hinterlegung von Informationen im Falle der OSS Nutzung wird voraussichtlich ab der KW 25 in Ihrem Händler-Account möglich sein.

4. Abschaffung der Einfuhrumsatzsteuerbefreiung beim Import von Waren mit einem Wert bis zu 22 Euro, womit alle Warensendungen ab dem 1. Juli 2021 der Einfuhrumsatzsteuer unterliegen. Durch das neue „Import-One-Stop-Shop“-Verfahren (IOSS) können Warensendungen bis zu 150 Euro in Zukunft von der Einfuhrumsatzsteuer befreit werden. Weitere Details zur Bereitstellung und Nutzung folgen.

→ Sie sind von der Änderung betroffen, wenn sie Waren in die EU importieren und der Sachwert der Sendung 150 Euro nicht übersteigt

Was ändert sich für Händlerinnen und Händler nach dem 1. Juli, wenn ein „Fiktiver Lieferer"-Modell besteht?

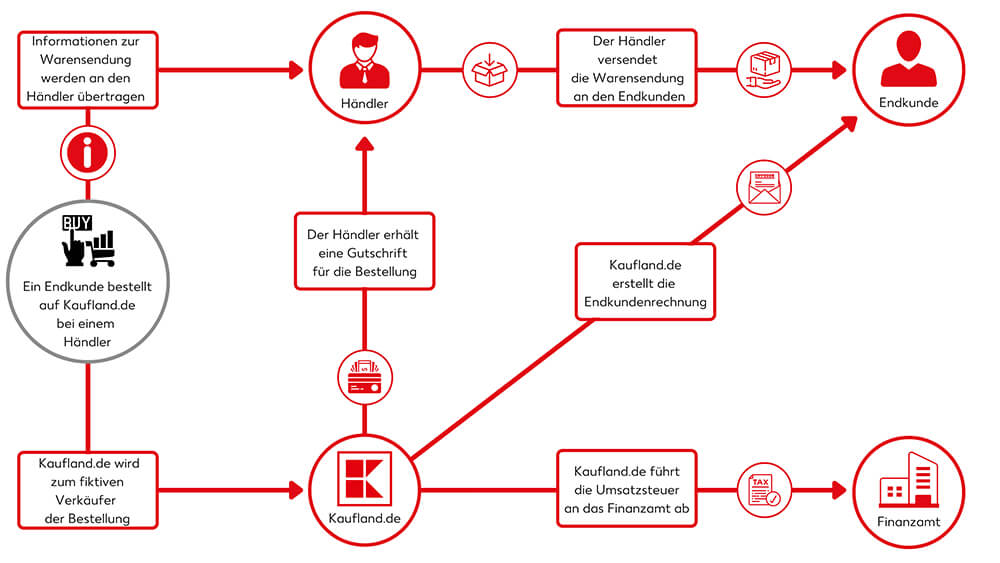

Kaufland.de wird im Rahmen einer rechtlichen Fiktion so behandelt, als hätte der Online-Marktplatz die Ware selbst von der Online-Händlerin oder vom Online-Händler erworben und an die Endkundschaft geliefert.

Dieses neue Verfahren bringt einige Änderungen in Bezug auf Abrechnungsdokumente (gegenüber Ihnen und der Endkundin oder dem Endkunden) und der Kommissionierung beziehungsweise dem Versand der Ware mit sich:

Bitte beachten Sie, dass diese Änderungen keine Auswirkungen auf Transaktionen außerhalb des „Fiktiver Lieferer”-Modells haben. Hier ergeben sich keine Änderungen in Bezug auf die aktuell geltenden Anforderungen zur Abfuhr der Umsatzsteuer.

Die wesentlichen Änderungen haben wir in einem kurzen Video und im Folgenden im Detail für Sie zusammengefasst:

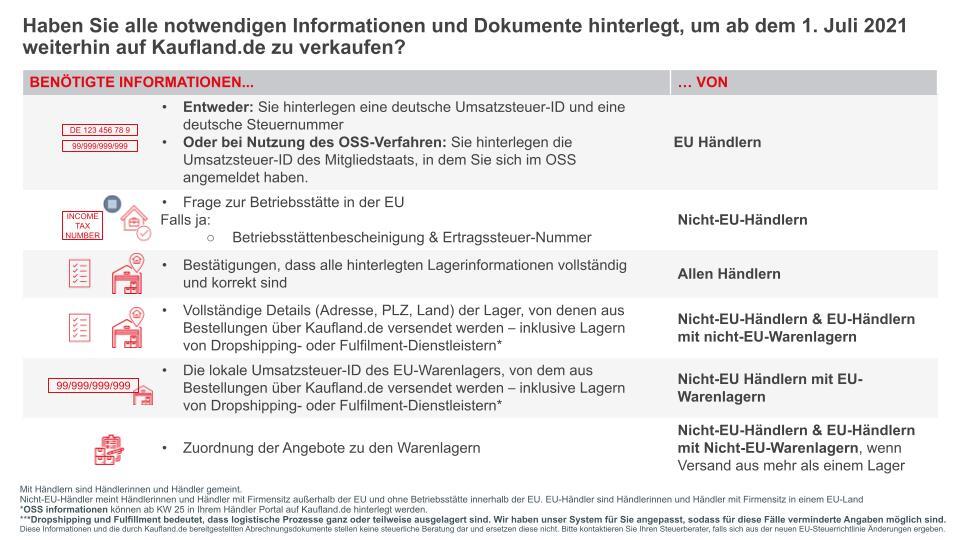

Was müssen Sie tun?

Kaufland.de als Marktplatz benötigt von Ihnen als Grundlage zur Abführung der Umsatzsteuer und der Erstellung der Abrechnungsdokumente im „Fiktiver Lieferer”-Modell zusätzliche Informationen. Um den Aufwand auf Ihrer Seite möglichst gering zu halten, haben wir die Abfrage im Seller Portal an Ihren Firmensitz gekoppelt:

Firmensitz außerhalb der EU:

Firmensitz innerhalb der EU:

Ab der KW 22 können Sie die Angaben in Ihren Kaufland.de-Account hinterlegen. Stellen Sie bis zum 16. Juni 2021 sicher, dass Sie die Daten vollständig und korrekt hinterlegt haben. Sollten zum 1. Juli 2021 keine Updates hinterlegt sein, behalten wir uns vor, Ihr Angebot auf Kaufland.de auszublenden.

Häufig gestellte Fragen

-

Welche Änderungen bringt das Mehrwertsteuer-Digitalpaket 2021?

1. Abschaffung landesspezifischer Lieferschwellen

Bisher mussten Sie sich für Lieferungen in andere EU-Staaten in diesem Mitgliedstaat umsatzsteuerlich registrieren lassen, wenn Sie die landesspezifische Lieferschwelle überschritten haben. Diese Schwellen waren bisher je nach EU-Land sehr unterschiedlich und lagen zwischen 35.000 und 100.000 Euro. Künftig gilt innerhalb der EU eine einheitliche Grenze von 10.000 Euro. Haben Sie für die Summe Ihrer Fernverkäufe innerhalb der EU die Lieferschwelle von 10.000 Euro überschritten, werden Sie damit in jedem Mitgliedstaat, in welchem Sie Fernverkäufe tätigen, registrierungspflichtig.

*Fernverkauf von Waren bezieht sich auf den Fernverkauf von Waren innerhalb der EU und den Fernverkauf von Waren, die aus Drittgebieten oder Drittländern eingeführt wurden.

2. Einführung des „One-Stop-Shop“-Verfahrens (OSS)

Das Meldeverfahren „One-Stop-Shop“ (OSS) ermöglicht es Ihnen, die Umsatzsteuer auf ihre Fernverkäufe in der gesamten EU im Rahmen einer einzigen Umsatzsteueranmeldung zentral abzuführen. So kann eine Registrierung in mehreren Mitgliedstaaten vermieden werden. Wesentliche Neuerung im OSS-Verfahren ist, dass mehr Umsatzarten als bisher gemeldet werden können und Sie ihre Fernverkäufe (ehemals Versandhandel) ab dem 1. Juli 2021 künftig auch im OSS-Verfahren melden können.

Bitte beachten Sie jedoch, dass das deutsche Umsatzsteuergesetz in §22f Abs. 1 Nr. 3 strengere Pflichten für Online-Marktplätze definiert hat und die Aufzeichnung einer deutschen Umsatzsteuer-ID für alle Händlerinnen und Händler, die Waren an deutsche Endkundinnen und Endkunden verkaufen, voraussetzt. Eine Ausnahme gilt für Händlerinnen und Händler mit Sitz in der EU, die das OSS-Verfahren nutzen. Das heißt, Sie können entweder eine deutsche Umsatzsteuer-ID und eine deutsche Steuernummer in Ihrem Händler-Account auf Kaufland.de hinterlegen, oder Sie nutzen den OSS und hinterlegen die Umsatzsteuer-ID des Mitgliedstaats, in dem Sie sich im OSS angemeldet haben. Bitte beachten Sie, dass es sich hierbei um ein Update handelt und wir aktuell auf Hochtouren daran arbeiten, diese Möglichkeiten vor dem 1. Juli 2021 technisch umzusetzen. Die Hinterlegung von Informationen im Falle der OSS-Nutzung wird voraussichtlich ab der KW 25 in Ihrem Händler-Account möglich sein.

3. Neues Verfahren für Einfuhren bis 150 Euro

Die bisher geltende Befreiung von der Einfuhrumsatzsteuer beim Import von Waren mit einem Wert bis zu 22 Euro wird ersatzlos gestrichen, womit alle Warensendungen ab dem 1. Juli 2021 der Einfuhrumsatzsteuer unterliegen. Durch das neue „Import-One-Stop-Shop“-Verfahren (IOSS), können Warensendungen bis zu 150 Euro in Zukunft von der Einfuhrumsatzsteuer befreit werden. Hierfür stellt Kaufland.de Ihnen die interne IOSS-Nummer zur Verfügung. Wird diese im Rahmen der Einfuhr von Warensendung bis zu 150 Euro angegeben, wird auf die Sendung keine Einfuhrumsatzsteuer erhoben. Weitere Details zur Bereitstellung und Nutzung der IOSS-Nummer folgt hier in Kürze. Diese Regelung ist nur dann für Sie relevant, wenn Sie Waren von außerhalb in die EU einführen und Ware an Endkundinnen und Endkunden innerhalb der EU senden.

4. Das „Fiktiver Lieferer"-Modell für Warenverkäufe über Online-Marktplätze

Eine grundlegende Änderung ist das durch die neue Steuerrichtlinie eingeführte „Fiktiver Lieferer"-Modell. Diese Änderung stellt die umfangreichste Änderung der neuen EU Steuerrichtlinie dar. Sie bedeutet für Online-Händlerinnen und -Händler sowie Marktplätze weitreichende Änderungen, die die Umstellung von Prozessen und Abrechnungswegen zum 1. Juli 2021 erfordern. Mehr Details hierzu finden Sie unter den nächsten Fragen.

Quelle: https://ec.europa.eu/taxation_customs/business/vat/vat-e-commerce_de

-

Was ist das „Fiktiver Lieferer"-Modell?

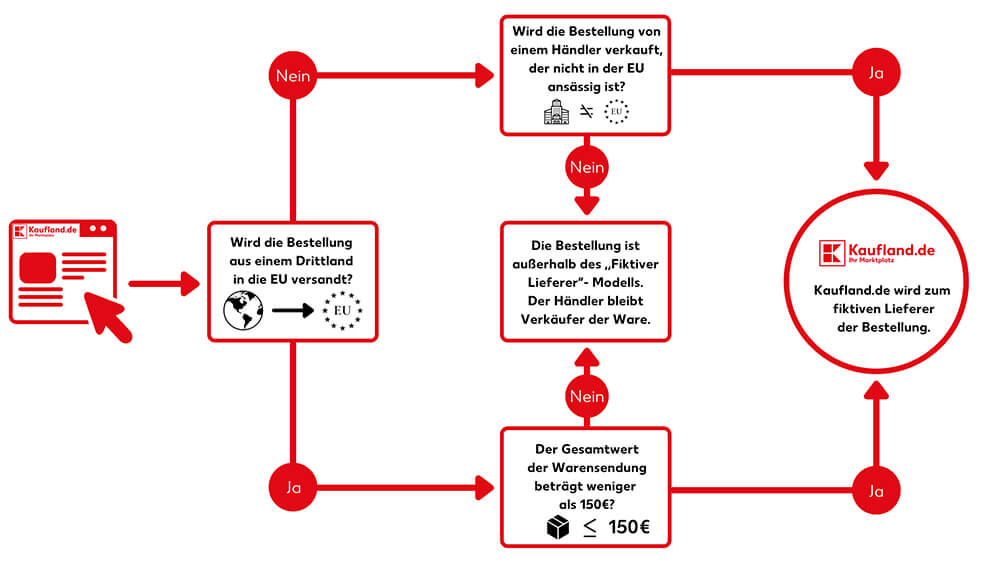

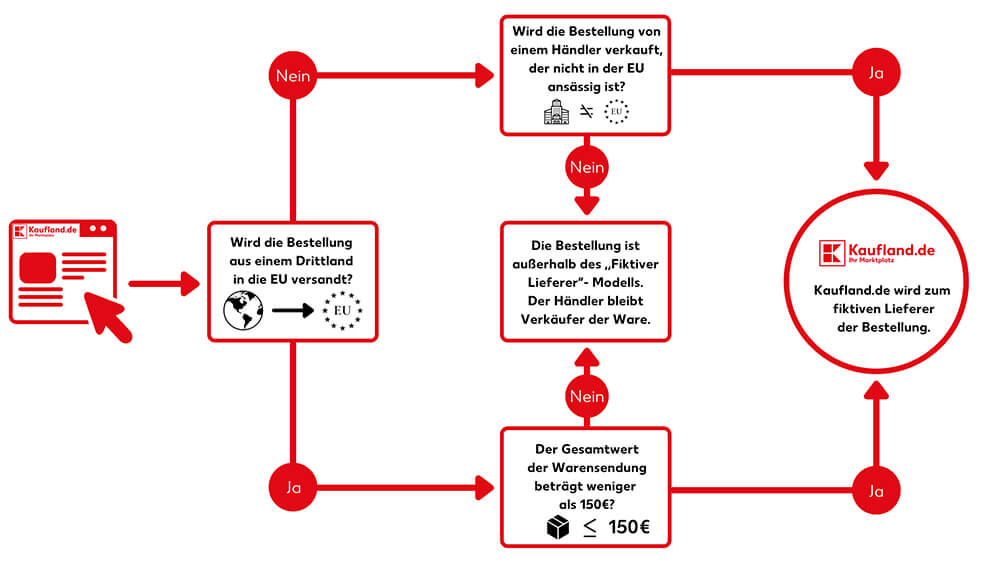

Ab dem 1. Juli 2021 wird für bestimmte Situationen der Betreiber des Marktplatzes im Rahmen einer rechtlichen Fiktion so behandelt, als hätte er die Ware selbst von der Online-Händlerin oder dem Online-Händler erworben und an die Endkundschaft geliefert („Fiktiver Lieferer”-Modell). Damit wird der Marktplatz zum „fiktiven Lieferer” und ist verpflichtet, die Umsatzsteuer auf B2C-Warenverkäufe auf Kaufland.de zu ermitteln und abzuführen. Die Veränderung gilt NUR für Händlerinnen und Händler, bei denen die folgenden Transaktionen für B2C Verkäufe auf Kaufland.de auftreten:

Das „Fiktiver Lieferer”-Modell wird anhand Ihres Firmensitzes, des Lagerstandortes und des Warenwertes der Sendung identifiziert.

Quelle: https://ec.europa.eu/taxation_customs/business/vat/online-electronic-interfaces_de

-

Für welche Händlerinnen und Händler gilt das „Fiktiver Lieferer"-Modell?

Die Veränderung gilt für alle Händlerinnen und Händler, bei denen die folgenden Transaktionen für B2C Verkäufe auf Kaufland.de auftreten:

-

Was ändert sich für Händlerinnen und Händler, wenn nach dem 1. Juli ein „Fiktiver Lieferer"-Modell besteht?

Kaufland.de wird im Rahmen einer rechtlichen Fiktion so behandelt, als hätte der Online-Marktplatzdie Ware selbst von der Online-Händlerin oder dem Online-Händler erworben und an die Endkundin oder den Endkunden geliefert.

Dieses neue Verfahren bringt einige Änderungen in Bezug auf Abrechnungsdokumente (gegenüber Ihnen und der Endkundschaft) und der Kommissionierung beziehungsweise dem Versand der Ware mit sich:

Bitte beachten Sie, dass diese Änderungen keine Auswirkungen auf Transaktionen außerhalb des „Fiktiver Lieferer”-Modells haben. Hier ergeben sich keine Änderungen in Bezug auf die aktuell geltenden Anforderungen zur Abfuhr der Umsatzsteuer.

Quelle: https://ec.europa.eu/taxation_customs/business/vat/online-electronic-interfaces_de

-

Woher weiß ich, welcher Verkauf im Rahmen des „Fiktiver Lieferer"-Modells zu behandeln ist?

Für Ihre Verkäufe auf Kaufland.de werden wir Ihnen künftig mit jeder Bestellung mitteilen, ob es sich dabei um eine Bestellung innerhalb oder außerhalb des „Fiktiver Lieferer”-Modells handelt. Diese Information wird im Seller Portal und über die API ausgegeben. So erfahren Sie bereits bei Eingang der Bestellung, wie Sie sich in Bezug auf Abrechnungsdokumente und die Kommissionierung beziehungsweise den Versand der Ware zu verhalten haben.

Seller Portal: Wir werden Ihnen bei jeder einzelne Bestellung in unserem Kaufland.de Seller Portal mit einer zusätzlichen Markierung und einem zusätzlichen Infofeld kenntlich machen, ob es sich um eine Bestellung innerhalb oder außerhalb des „Fiktiver Lieferer”-Modells handelt.

API: Wir werden Ihnen bei jeder einzelne Bestellung auch via API die Information „is_marketplace_deemed_supplier” true/false als weiteres Attribut in den API Responses für die folgenden Endpoints mit ausgeben:

GET /orders/seller/

GET /orders/{id_order}/

GET /order-units/seller/

GET /order-units/{id_order_unit}/Zunächst wird der Wert für „is_marketplace_deemed_supplier” default auf „false” gesetzt sein. Ab dem 1. Juli 2021 werden die richtigen Werte „true/false” übertragen.

Bitte beachten Sie, dass eine Bestellung Artikel enthalten kann, die zeitgleich über das „Fiktiver Lieferer"-Modell und über bestehende Prozesse abgerechnet werden könnten.

Beispiel: Ihr Unternehmenssitz ist in einem Nicht-EU-Land und eine Kundin oder ein Kunde aus der EU bestellt Artikel A und Artikel B mit einem Warenwert von jeweils 160 Euro. Artikel A versenden Sie von einem Lager in einem Nicht-EU-Land aus und der Versand von Artikel B erfolgt aus einem Lager innerhalb der EU. Da der Wert von Artikel A über 150 Euro liegt und der Versand von außerhalb der EU erfolgt, fällt die Transaktion nicht in das „Fiktiver Lieferer”-Modell. Artikel B dagegen stellt eine Transaktion im Rahmen des „Fiktiver Lieferer”-Modells dar, weil der Versand aus einem EU-Land an eine Endkundin oder einen Endkunden in der EU erfolgt.

Um diesen seltenen aber möglichen Fall und damit zusammenhängende Prozesse für Sie zu vereinfachen, werden Sie für solche Fälle in Zukunft zwei Bestellungen zeitgleich erhalten. Das hilft Ihnen und uns dabei, korrekt abzurechnen.

-

Muss ich eine deutsche Umsatzsteuer-Identifikationsnummer und eine deutsche Steuernummer angeben, um nach dem 1. Juli 2021 weiterhin bei Kaufland.de zu verkaufen?

Wenn Ihr Unternehmen seinen Sitz in einem EU-Land hat, werden Sie voraussichtlich ab der KW 25 folgende Möglichkeiten in Ihrem Händler-Account auf Kaufland.de haben:

Wenn Sie bereits eine deutsche Umsatzsteuer-ID und eine deutsche Steuernummer hinterlegt haben und Sie diese beibehalten, ändert sich für Sie zunächst nichts.

Sollte zum 1. Juli 2021 keine der beiden Optionen hinterlegt sein, müssen wir Ihr Angebot auf Kaufland.de leider ausblenden.

Wenn Ihr Unternehmen keinen Sitz in einem EU-Land hat, müssen Sie eine gültige deutsche Umsatzsteuer-ID und eine deutsche Steuernummer hinterlegen. Ansonten müssen wir Ihr Angebot auf Kaufland.de leider ausblenden.

Wenn Sie bisher noch keine deutsche Umsatzsteuer-ID haben, können Sie diese beim für das Land Ihres Unternehmenssitzes zuständigen deutschen Finanzamt beantragen.

-

Wann wird Kaufland.de die Abfrage von Steuerbescheinigungen nach §22f UstG einstellen?

Nach dem 1. Juli akzeptiert Kaufland.de keine deutschen Steuerbescheinigungen nach §22f UstG mehr und verlangt weiterhin die Angabe einer gültigen deutschen Umsatzsteuer-ID und deutschen Steuernummer. Sollten zum 1. Juli 2021 keine gültige deutsche Umsatzsteuer-ID und keine deutsche Steuernummer hinterlegt sein, müssen wir Ihr Angebot auf Kaufland.de leider ausblenden. Sollten Sie bereits eine deutschen Umsatzsteuer-ID und deutschen Steuernummer hinterlegt haben, besteht hier für Sie kein Handlungsbedarf.

-

Warum werde ich aufgefordert, zusätzliche Informationen im Seller Portal anzugeben?

Kaufland.de als Marktplatz benötigt von Ihnen als Grundlage zur Abführung der Umsatzsteuer und der Erstellung der Abrechnungsdokumente im „Fiktiver Lieferer”-Modell zusätzliche Informationen. Um den Aufwand auf Ihrer Seite möglichst gering zu halten, haben wir die Abfrage an Ihren Firmensitz gekoppelt:

Firmensitz innerhalb der EU:

Firmensitz außerhalb der EU:

Mehr Details finden Sie unter den nächsten Fragen.

Ab der KW 22 können Sie die Angaben in Ihren Kaufland.de-Account hinterlegen. Stellen Sie bis zum 16. Juni 2021 sicher, dass Sie die Daten vollständig und korrekt hinterlegt haben.

Sollten zum 1. Juli 2021 keine Updates hinterlegt sein, behalten wir uns vor, Ihr Angebot auf Kaufland.de auszublenden.

-

Was ist eine Betriebsstätte?

Eine Betriebsstätte liegt grundsätzlich dann vor, wenn eine ortsfeste Einrichtung vorhanden ist, von der aus die Geschäftstätigkeit ausgeübt wird. Insbesondere fallen darunter etwa der Ort der Leitung, Zweigniederlassungen, Geschäftsstellen, Fabrikationsstätten und Werkstätten. Die Betriebsstätte ist steuerlich registriert und besitzt neben der Umsatzsteuer-ID eine weitere Steuernummer für ertragsteuerliche Zwecke. Wenn Sie sich unsicher sind, ob Sie eine Betriebsstätte im EU-Ausland unterhalten, kontaktieren Sie bitte Ihre Steuerberaterin oder Ihren Steuerberater.

-

Was ändert sich für mich, wenn ich als Drittlandshändler eine Betriebsstätte in der EU habe?

Wer eine Betriebsstätte in der EU unterhält, wird im Hinblick auf die Regelung der neuen EU Steuerrichtlinie wie eine Händlerin oder ein Händler behandelt, die oder der in der EU ansässig ist. Das „Fiktiver Lieferer“-Modell findet in diesem Fall keine Anwendung für Warenbewegungen innerhalb der EU. Kommt Ihre Ware aus dem Drittland, fällt auch diese Lieferung unter das neue “Fiktiver Lieferer”-Modell.

-

Woher erhalte ich eine Betriebsstättenbescheinigung?

Die Bescheinigung können Sie bei der zuständigen Finanzbehörde des Landes der Betriebsstätte beantragen und sie darf nicht älter als 6 Monate sein. Die Bescheinigung wird entsprechend der in dem jeweiligen Land geltenden Rechtsvorschriften ausgestellt und sollte folgende Angaben enthalten:

-

Welche Informationen muss ich zu meinen vorhandenen Lagern bereitstellen?

Durch die ab dem 1. Juli 2021 geltende neue EU-Steuerrichtlinie ist eine Prüfung Ihrer Lagereinstellungen erforderlich. In Ihrem Händler Account werden Sie ab dem 25. Mai 2021 darauf hingewiesen, diese Informationen nachzupflegen.

Firmensitz innerhalb der EU:

Firmensitz außerhalb der EU:

Bitte beachten Sie, dass im Falle des „Fiktiver Lieferer”-Modells das zugeordnete Lager und Lagerland die Grundlage für die Erstellung der Abrechnungsdokumente ist.

Sollten Sie den Service eines Vorlieferanten oder eines Fulfilment-Dienstleisters nutzen, bei denen Ihnen nicht alle Standorte der von Ihnen angebotenen Waren bekannt sind, sind vereinfachte Angaben zum Lagerstandort ausreichend. Grundsätzlich können Sie diese aber bei Ihrem Fulfillment- oder Dropshipment-Dienstleister erfragen.

Bitte achten Sie darauf, Ihre Lagerinformationen auf Kaufland.de stets aktuell zu halten und bei Warenversand aus einem Lager in einem Nicht-EU Land eine wahrheitsgemäße Zuordnung Ihrer Kaufland.de Angebote zu Ihren Lagern vorzunehmen.

-

Ich werde aufgefordert, meinen Angeboten ein Lager zuzuordnen und nutze einen Softwarepartner für die Angebotsübertragung. Wird eine automatische Zuordnung möglich sein?

Wir haben am 6. Mai 2021 bereits unsere Softwarepartner kontaktiert und sie über die Veränderung informiert. Sollte Ihr Softwarepartner die Übertragung nicht unterstützen, bitten wir Sie, noch einmal gesondert mit Ihrem Softwarepartner-Ansprechpartner Kontakt aufzunehmen.

-

Was ist der One-Stop-Shop (OSS)?

Der OSS ist ein elektronisches Portal für Online-Verkäufer und elektronische Schnittstellen und soll Mehrwertsteuerverpflichtungen für E-Commerce-Verkäufe an Verbraucher innerhalb der EU vereinfachen. Jeder EU-Mitgliedstaat verfügt über ein Online-OSS-Portal, auf dem sich Unternehmen registrieren können.

Quelle: https://ec.europa.eu/taxation_customs/business/vat/oss_de

-

Ich bin EU-Händlerin bzw. EU-Händler und habe weder eine deutsche Umsatzsteuer-ID noch eine deutsche Steuernummer. Was muss ich tun?

Das deutsche Umsatzsteuergesetz fordert von Online-Marktplätzen in 22f Abs. 1 Nr. 3 die Aufzeichnung einer deutschen Umsatzsteuer-ID für alle Händlerinnen und Händler, die Waren an deutsche Endkundinnen und Endkunden verkaufen. Eine Ausnahme gilt für Händlerinnen und Händler mit Sitz in der EU, die das OSS-Verfahren nutzen. Wenn Ihr Unternehmen seinen Sitz in einem EU-Land hat, haben Sie die Möglichkeit, zwischen einer der beiden folgenden Optionen zu wählen:

Bitte beachten Sie, dass es sich hierbei um ein Update handelt und wir aktuell auf Hochtouren daran arbeiten, diese Möglichkeiten vor dem 1. Juli 2021 technisch umzusetzen. Die Hinterlegung von Informationen im Falle der OSS-Nutzung wird voraussichtlich ab der KW 25 in Ihrem Händler-Account möglich sein.

-

Ich bin EU-Händlerin bzw. EU-Händler und habe bereits eine deutsche Umsatzsteuer-ID und eine deutsche Steuernummer. Muss ich mich auch im OSS anmelden?

Wenn Sie bereits eine deutsche Umsatzsteuer-ID und eine deutsche Steuernummer haben und Sie diese beibehalten, brauchen Sie im Kaufland.de Händler-Account keine OSS-Informationen anzugeben, auch wenn Sie die in Deutschland steuerbaren Umsätze über Ihre OSS-Anmeldung deklarieren. Wenn sie aber Ihre Registrierung in Deutschland löschen und Ihre deutsche Umsatzsteuer-ID und deutsche Steuernummer nicht mehr gültig sind, müssen Sie uns zwingend die Umsatzsteuer-ID des Mitgliedstaats, in dem Sie sich im OSS angemeldet haben, mitteilen.

-

Was sind Dropshipping- oder Fulfillment Lager?

Dropshipping bedeutet, dass Sie Waren verkaufen, die Sie selbst nicht auf Lager haben und bei einem Vorlieferanten einkaufen müssen, der dann den gesamten Logistikprozess übernimmt und die Ware an den Endkunden verschickt. Fulfillment bedeutet, dass ein Dienstleister die logistischen Prozesse gegebenenfalls auch nur teilweise übernimmt und Ihre Ware aus seinem Lager an den Endkunden verschickt. Wenn Sie einen Dropshipping- oder Fulfillment-Dienstleister nutzen, müssen Sie diese Lagerinformationen, welche Sie bei Ihrem Fulfillment- oder Dropshipping-Dienstleister erfragen können, nun auch in Ihrem Kaufland.de Seller Portal hinterlegen. Wir haben unser System für Sie angepasst, sodass für diese Fälle verminderte Angaben möglich sind. Bitte beachten Sie, dass die Angabe dieser Informationen notwendig ist, um das „Fiktiver Lieferer”-Modell zu identifizieren und um entsprechende Abrechnungsdokumente für Sie zu erstellen.

-

Wie kann ich einen Artikel mehreren Lagern zuordnen?

Eine Händlerin oder ein Händler darf zu einer EAN je Artikelzustand des Produktes lediglich ein Angebot einstellen. Eine Ausnahme hierfür besteht, wenn eine Händlerin oder ein Händler einen Artikel aus mehreren Warenlagern verschickt. Sollte der Fall bei Ihnen eintreten, können Sie je Warenlager ein Angebot zu einem Artikel erstellen und dieses dem jeweiligen Warenlager zuordnen. Denken Sie auch daran, die entsprechenden Versandkosten und Lieferzeiten anzupassen.

-

Warum darf ich im Fall des „Fiktiver Lieferer”-Modells keine Rechnung mehr an den Kunden senden?

Im Falle von Bestellungen innerhalb des „Fiktiver Lieferer”-Modells wird Kaufland.de ab dem 1. Juli 2021 als „fiktiver Lieferer” behandelt. Das heißt, als hätte Kaufland.de die Ware selbst von der Online-Händlerin oder dem Online-Händler erworben und an die Endkundin oder den Endkunden geliefert. Der Marktplatz ist dadurch verpflichtet, die Umsatzsteuer auf B2C-Warenverkäufe auf Kaufland.de zu ermitteln und abzuführen. Aus diesem Grund können Sie als Online-Händlerinnen oder Online-Händler keine Rechnung inklusive Mehrwertsteuer ausstellen, da Sie diese nicht erhalten und abführen und somit von der Pflicht der Rechnungsstellung befreit sind. Kaufland.de wird daher in Zukunft die Rechnungsstellung an den Kunden übernehmen. Aus diesem Grund dürfen Händlerinnen und Händler keine Rechnungen mehr an Endkundinnen und Endkunden ausstellen.

-

Was genau sind Gutschriften, welche für Bestellungen im „Fiktiver Lieferer”-Modell in Zukunft ausgestellt werden?

Gutschriften stellen das offizielle Abrechnungsdokument für Bestellungen im „Fiktiver Lieferer”-Modell dar und sind steuerlich eine Rechnung der Online-Händlerin oder des Online-Händlers an Kaufland.de, nur dass diese Rechnung von Kaufland.de ausgestellt wird. Kaufland.de wird für solche Bestellungen ab dem 1. Juli 2021 als „fiktiver Lieferer” behandelt: Das heißt, als hätte der Marktplatz die Ware selbst von der Online-Händlerin oder dem Online-Händler erworben und an die Endkundinnen oder den Endkunden geliefert. Aus diesem Grund wird anstelle einer (Provisions-)Rechnung eine Gutschrift erstellt. Für Bestellungen außerhalb des „Fiktiver Lieferer”-Modells erhalten Sie natürlich weiterhin (Provisions-)Rechnungen.

-

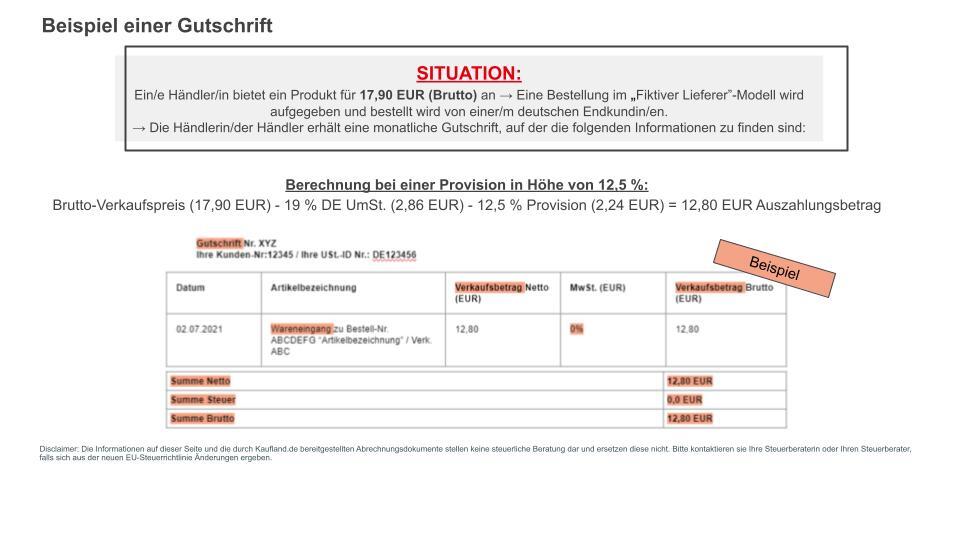

Welche Informationen werden auf Gutschriften für Bestellungen im „Fiktiver Lieferer”-Modell zu finden sein?

Gutschriften werden so ausgestellt wie (Provisions-)Rechnungen – monatlich, in kumulierter Form. Das heißt, Sie sehen pro Bestellung eine Zeile mit den einzelnen Positionen und am Ende des Dokumentes die Summe über alle in dem Monat stattgefundenen Bestellungen. Für Bestellungen außerhalb des „Fiktiver Lieferer”-Modells erhalten Sie weiterhin (Provisions-)Rechnungen.

Für den Fall, dass Sie Lager in mehreren Ländern haben, aus denen Sie auf Kaufland.de verkaufte Produkte versenden, erhalten Sie immer eine monatliche Gutschrift pro EU-Lagerland.

Auf der Gutschrift wird in jeder Zeile kumuliert Ihr endgültiger Auszahlungsbetrag angezeigt, der als Verkaufspreis von Ihnen an Kaufland.de als „fiktiver Lieferer” zu interpretieren ist. Für jede einzelne Position und die Summe am Ende werden immer 0 % MwSt. ausgewiesen, da Kaufland.de diese bereits eingezogen und an die jeweiligen Steuerbehörden abgeführt hat. Ihr Auszahlungsbetrag setzt sich zusammen aus Brutto- Verkaufspreis an Endkundinnen und Endkunden, abzüglich der Umsatzsteuer (zum Beispiel 19 % beim Verkauf an deutsche Endkundinnen und Endkunden) und abzüglich der angefallenen Provision.

-

Wie werden Gutschriften für Bestellungen im „Fiktiver Lieferer”-Modell aussehen?

-

Was ändert sich für mich als Händler im Importprozess bei Bestellungen im „Fiktiver Lieferer”-Modell?

Auch auf der Versandseite wird es für Sie Änderungen geben, wenn Sie Bestellungen innerhalb des „Fiktiver Lieferer”-Modells von außerhalb der EU versenden. Im Wesentlichen gilt es, die folgenden drei Punkte zu beachten:

-

Wo finde ich die Kaufland.de IOSS-Nummer für den Importprozess von Bestellungen im „Fiktiver Lieferer”-Modell?

Die Kaufland.de IOSS-ID-Nummer finden Sie in Ihrem Händler-Account, wenn Sie auf Shop-Einstellungen und anschließend auf den Punkt IOSS-ID klicken. Sie erhalten diese Nummer hier und können diese bei Bedarf erneut aufrufen. Diese Nummer verändert sich nicht, somit gibt es auch nur eine Nummer, die Sie für Ihre Bestellungen anzugeben haben. Bitte beachten Sie, dass Sie diese Nummer ausschließlich für den Import Ihrer Kaufland.de Bestellungen verwenden dürfen und dass Sie diese Nummer stets vertraulich behandeln müssen und nicht an Dritte weitergeben dürfen.

Disclaimer: Die Informationen auf dieser Seite und die durch Kaufland.de bereitgestellte Abrechnungsdokumente stellen keine steuerliche Beratung dar und ersetzen diese nicht. Bitte kontaktieren sie Ihre Steuerberaterin oder Ihren Steuerberater, falls sich aus der neuen EU Steuerrichtlinie Änderungen ergeben.